Quelles dépenses puis-je déduire sur un véhicule de société ?

Les dépenses de véhicule pouvant être déduites sur la société dépendent du type de véhicule immobilisé à l’actif de ma société (ou loué). Alors, quelles dépenses puis-je déduire sur un véhicule de société ? Nous allons faire deux disctinctions majeures : le cas du véhicule utilitaire et celui du véhicule de tourisme.

Quelles dépenses puis-je déduire sur un véhicule de société utilitaire ?

J’ai un véhicule utilitaire, c’est-à-dire conçu pour assurer le transport de marchandises et de matériaux tels que les camions, les fourgons, les camionnettes… elles n’ont généralement que les 2 places à l’avant.

Dans ce cas, lors de l’achat, la TVA est déductible à 100 % et les dépenses liées à son usage et son entretien le sont également,

Par exemple :

- TVA sur l’essence ou le gazole déductible à 100% depuis le 01/01/2022 ;

- Les frais d’entretien : garagiste (révision, contrôle techniques…) et accessoires (pneus…) sont déductibles à 100%.

Y a-t’il un impôt supplémentaire ? Notamment la TVS.

Au 15/12/N, mon véhicule est exonéré de la Taxe sur les Véhicules de Société (TVS). Il n’y a donc pas d’impôt supplémentaire sur les véhicules utilitaires.

Rappel : le barème kilométrique n’est pas autorisé lorsqu’il s’agit d’un véhicule appartenant à la société, sont uniquement déductibles les frais réellement engagés.

Quelles dépenses puis-je déduire sur un véhicule de société dit de tourisme ?

J’ai un véhicule de tourisme, c’est-à-dire ne répondant pas aux critères du véhicule utilitaire, avec 5 places pour transporter des personnes, Par exemple : ma Peugeot 208,4 places, mon SUV 5 places ou ma moto. Je ne pourrai pas déduire la TVA à l’acquisition.

Le montant de la TVA sera ajouté au montant Hors Taxes de mon véhicule et sera immobilisé à l’actif.

Pour la TVA, la règle d’or est la suivante : l’accessoire suit le principal.

La TVA n’étant pas déductible à l’achat de mon véhicule de tourisme, tous les frais d’usage et d’entretien seront exclus de la déduction de TVA.

Les dépenses pourront quand même être enregistrées dans les charges de l’entreprise et déduites du résultat.

Y a-t’il un impôt supplémentaire ?

Au 15/12/N, si je possède un véhicule de tourisme, je suis redevable d’un impôt appelé la Taxe sur les véhicules de société (TVS). Cette taxe est due en fonction du nombre de véhicules de tourisme possédés au début de chaque trimestre (année civile). Chaque trimestre vaut ¼ du taux annuel.

Par exemple :

J’ai un véhicule de tourisme au 01/01/N que je revends le 15/05/N : je suis redevable de la TVS pour 2 trimestre (janvier-février-mars + avril-mai-juin). Le taux de TVS dû est donc de 2/4.

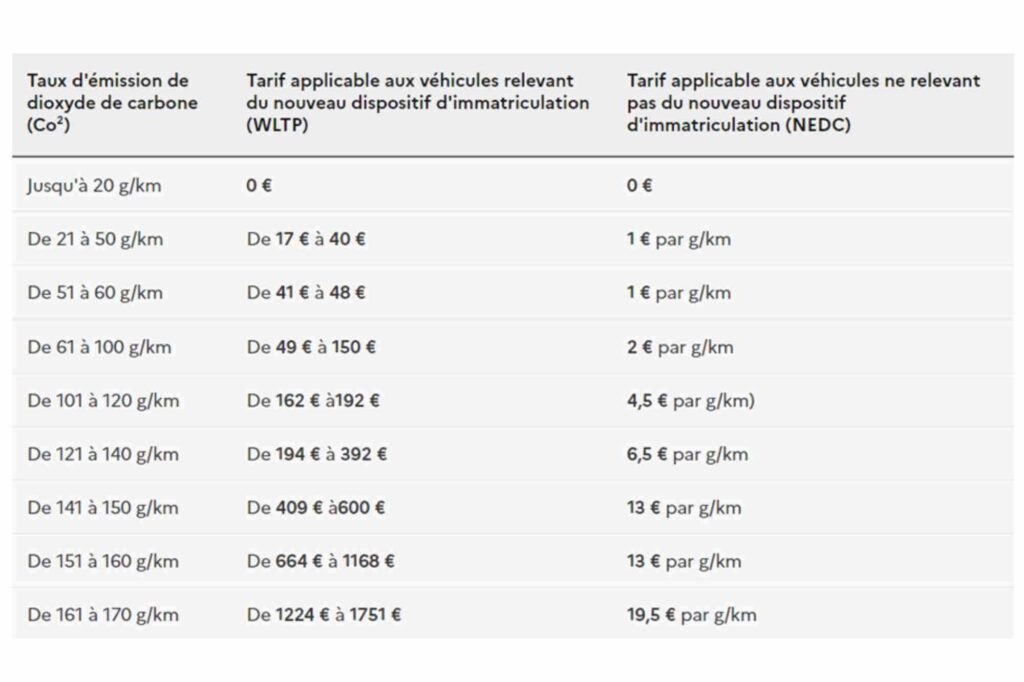

Pour connaître la somme à payer, je dois me référer à un tableau officiel publié et mis à jour chaque année sur le entreprendre.service-public.fr.

Il tient compte de 2 composants :

Le taux de CO2 émis ou la puissance fiscale

(Voir le tableau dans son intégralité)

La catégorie de carburant utilisé et l’année de mise en circulation.

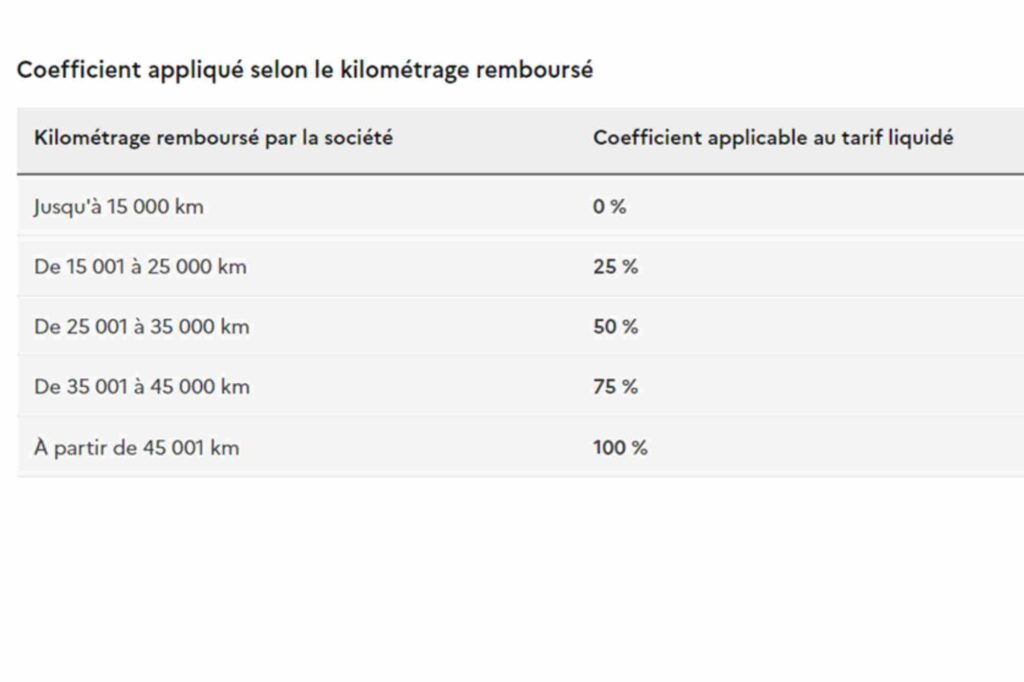

De plus après le calcul de la TVS théorique, un coefficient est applicable au tarif en fonction du nombre de kilomètres effectués dans l’année.

Par exemple :

J’ai un véhicule diesel mis en circulation en 2012 qui émet 166 g/km de CO2. La société rembourse 20 500 Km/an.

La TVS due sera de :

156 g/km * 19.5 (tarif applicable par km pour les véhicules émettant entre 151 et 160 g/km.

= 3 042 €

- Véhicule diesel de 2012 (diesel mis en circulation entre 2011 et 2014) = 100 €

- Soit une TVS théorique de 3 042 + 100 = 3 142 €

Comme je fais + de 15 000 km/an je suis redevable mais uniquement de 25 % car je fais moins de 25 000 km/an, soit 3 142 * 0.25 = 785.50 €

La TVS à payer sera de 785.50 €.

Location de véhicule de tourisme :

Si je loue des véhicules de société, la TVS est calculée par trimestre civil en fonction du nombre de jour où le véhicule est loué plus de 30 jours. Si le nombre de jours de location est inférieur à 30 jours par trimestre, la TVS est nulle.